Analyse mensuelle des marchés - Données et opinions au 30 Septembre 2022

Le marché baissier s’intensifie

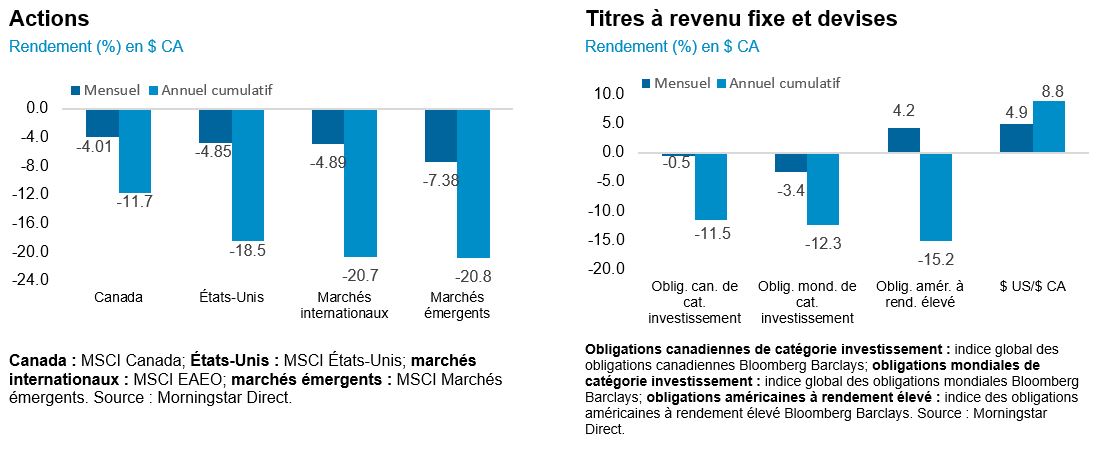

Les marchés des actions et des titres à revenu fixe ont connu de forts dégagements en septembre, les marchés financiers mondiaux continuant d’intégrer le resserrement synchronisé des politiques des banques centrales et la dégradation des conditions économiques. Les prévisions économiques mondiales ont été révisées à la baisse, ce qui augure d’un second semestre médiocre et d’un ralentissement encore plus marqué en 2023. Les marchés obligataires ont été extrêmement volatils, les anticipations de hausse des taux ayant fortement augmenté. Les derniers chiffres d’inflation sont toujours élevés, ce qui a amené les investisseurs à réévaluer jusqu’où les taux directeurs finaux devront monter pour que l’inflation revienne autour de 2 %, et à se demander si l’économie pourra supporter ces taux sans basculer en récession.

Le point de vue de NEI

Les banques centrales continuent de privilégier la lutte contre l’inflation, allant toujours de l’avant avec leurs hausses de taux énergiques dans le but de lutter contre l’inflation obstinément élevée. Le resserrement monétaire synchronisé se traduit par des prévisions économiques plus modestes pour le reste de l’année. Malgré une diminution encourageante des prix des produits de base, la hausse de l’inflation de base indique que les taux continueront d’augmenter dans l’avenir.

Le nouveau programme économique du Royaume-Uni sème le chaos sur les marchés, des baisses d’impôts massives ayant semé la panique sur les marchés des obligations et des devises du pays. Les obligations britanniques ont ainsi connu le pire recul trimestriel de leur histoire et la livre sterling a touché un nouveau creux par rapport au dollar américain, ce qui a forcé la Banque d’Angleterre à intervenir.

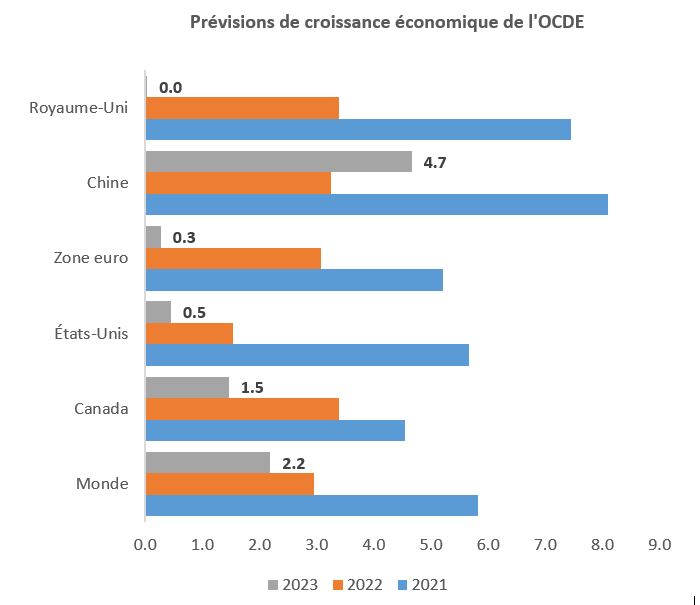

L’OCDE prévoit que la croissance économique s’affaiblira durant le reste de l’année et continuera de fléchir en 2023. Ce ralentissement est dû aux nombreux facteurs qui ont affligé les marchés tout au long de l’année, dont la flambée des prix de l’énergie et de l’alimentation, l’inflation persistante et le resserrement des politiques monétaires. La Chine semble être le seul pays à pouvoir espérer un rebond en 2023.

Au 30 Septembre 2022

Les banques centrales continuent de privilégier la lutte contre l’inflation

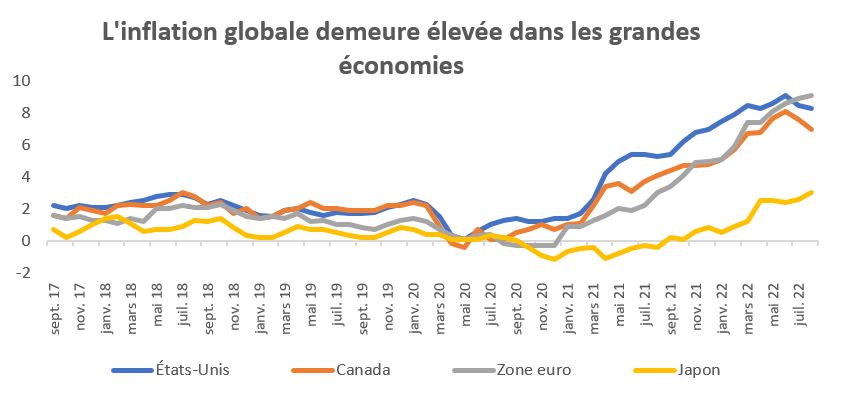

Les prix élevés de l’essence continuent de faire grimper l’inflation globale de la zone euro, les prix ayant augmenté de 10,0 % sur 12 mois selon les plus récentes données. À l’inverse, l’inflation globale en Amérique du Nord commence à refluer sur fond de baisse des prix des produits de base, ayant régressé à 7,0 % et 8,3 % respectivement au Canada et aux États-Unis en août (chiffres les plus récents). L’inflation fondamentale, indicateur plus fiable pour les décisions sur les taux directeurs, continue en revanche de subir des pressions à la hausse en raison des augmentations de salaire et de l’inflation des prix du logement, alors que le marché du travail reste extrêmement tendu. L’inflation fondamentale a été moins forte au Canada, où elle a ralenti à 5,2 %, qu’aux États-Unis, où elle a continué de s’accélérer pour atteindre 6,3 % sur 12 mois, contre 5,9 % en juillet.

Source : Bloomberg, données au 30 Septembre 2022

En septembre, les banques centrales ont clairement indiqué qu’elles concentraient leurs efforts sur l’inflation et qu’elles n’entendaient pas adoucir le ton, bon nombre d’entre elles ayant opté pour des hausses de taux exceptionnelles. La Banque du Canada (BdC) a ouvert le bal en relevant son taux directeur de 75 points de base (pb) pour le porter à 3,25 %, geste largement anticipé par le marché. La BdC a répété que les taux devraient augmenter davantage et que la cadence des hausses serait dictée par son évaluation continue de l’économie et du taux d’inflation. La Réserve fédérale américaine (Fed) a également opté pour une troisième hausse consécutive de 75 pb tout en révisant ses projections d’inflation à la hausse pour 2022 et ses prévisions de croissance économique à la baisse pour 2022, 2023 et 2024. Les deux banques centrales promettent de rester fermes, mais, vu la faiblesse du marché du logement et le ralentissement du marché de l’emploi, il est probable que le taux final sera atteint plus rapidement au Canada qu’aux États-Unis.

Le nouveau programme économique du Royaume-Uni sème le chaos sur les marchés

La nouvelle première ministre du Royaume-Uni Liz Truss a dévoilé un nouveau programme économique destiné à stimuler la croissance économique et comprenant des baisses d’impôts massives, ce qui a semé la panique sur les marchés obligataire et des devises du pays. Les obligations britanniques ont ainsi connu le pire recul trimestriel de leur histoire et la livre sterling a touché un nouveau creux par rapport au dollar américain. Ces turbulences ont forcé la Banque d’Angleterre à intervenir rapidement. Le 28 septembre, la banque centrale a décidé de suspendre son programme de resserrement quantitatif et commencé à acheter temporairement des obligations à long terme afin de calmer le marché. Cette mesure a rapidement fait retomber les taux obligataires.

Bloomberg: données au 30 Septembre 2022

Les prévisions de croissance économique mondiale pour 2023 s’affaiblissent

Dans le rapport intermédiaire sur les perspectives économiques de l’OCDE publié en septembre 2022, la guerre entre la Russie et l’Ukraine est évoquée comme un des principaux facteurs qui ont exacerbé la hausse des prix de l’énergie et de l’alimentation, à un moment où le coût de la vie progressait déjà partout dans le monde. Par conséquent, la croissance mondiale devrait rester atone au second semestre de 2022 et s’affaiblir encore en 2023. L’un des facteurs essentiels de ralentissement de la croissance mondiale réside également dans le resserrement des politiques monétaires qui est en cours dans la plupart des grandes économies, compte tenu du dépassement plus marqué que prévu des objectifs d’inflation observé au cours de l’année écoulée. En outre, l’érosion du revenu disponible réel des ménages, la faiblesse de la confiance des consommateurs et les prix élevés de certains produits énergétiques, notamment du gaz naturel en Europe, auront un effet négatif tant sur la consommation privée que sur l’investissement des entreprises.

En Chine, un plan d’aide budgétaire représentant jusqu’à 2 % du PIB et destiné à renforcer les investissements en infrastructures, auquel s’ajoutera plus tard dans l’année le phénomène de réouverture consécutif aux restrictions liées à la COVID-19, devrait aider la croissance à se hisser à 4,75 % en 2023, après un rythme exceptionnellement faible de 3,2 % en 2022.

OCDE (2022), Perspectives économiques de l’OCDE, Rapport intermédiaire, septembre 2022.