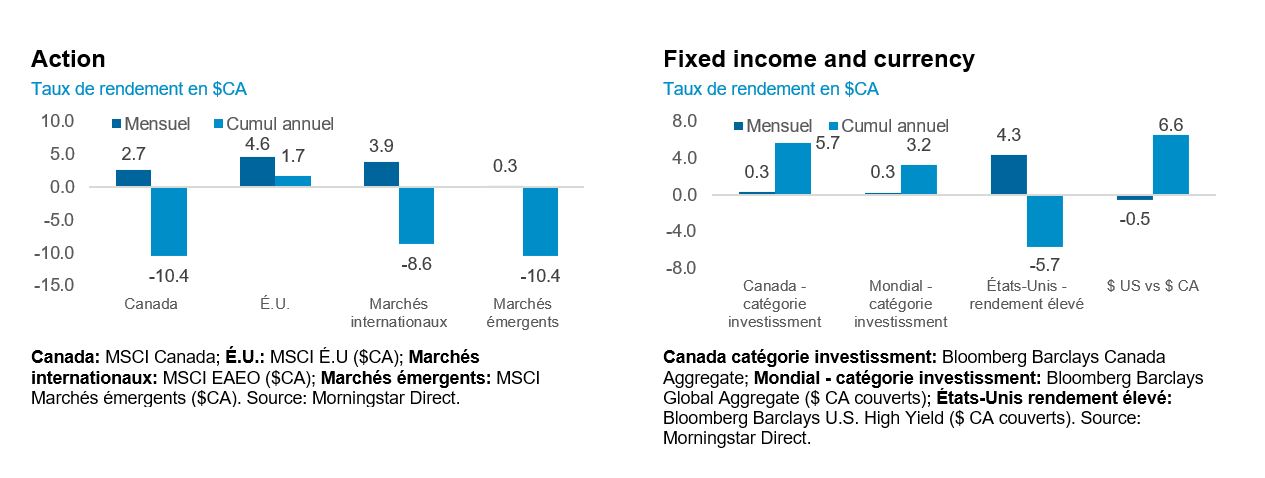

Données mensuelles sur le marché - données et opinions en date du 31 mai 2020

L’économie mondiale freine pendant que les actions continuent de se redresser

Après avoir connu les meilleurs rendements observés depuis 1938 au mois d’avril, l’indice S&P 500 est resté stable pendant une grande partie de mai, terminant le mois avec un gain d’à peine 4,8 % en monnaie locale. Les marchés, tant au Canada qu’à l’international, ont enregistré des rendements à un chiffre semblables. Les obligations ont également connu un mois tranquille. Au moment de la rédaction de ces lignes, le taux des rendements d’obligations types du gouvernement canadien à 10 ans s’établit à 0,53 %, soit presque son niveau au début du mois. Malgré la forte remontée depuis le 23 mars où il avait atteint le point le plus bas, le marché ne ressemble guère à ce qui se passe dans l’économie réelle. Nous nous trouvons toujours au beau milieu d’un ralentissement économique pire que la crise financière de 2008. Toutefois, il est important de se rappeler que les marchés sont toujours tournés vers l’avenir et que par conséquent, ils fixent les prix d’une partie de la reprise éventuelle. Grâce aux mesures de relance sans précédent du gouvernement, aux faibles taux d’intérêt et au rendement supérieur de quelques grandes entreprises, l’indice S&P 500 s’est accru de plus de 35 % par rapport à son creux du 23 mars.

Le point de vue de Placements NEI

La reprise du marché se poursuit, mais la plupart des actions restent à la traîne. L’indice S&P 500 a récupéré la majeure partie de ses pertes et n’est maintenant en baisse que de 5 % depuis le début de l’année (en dollars canadiens, il est même en terrain positif!). La reprise du marché a été menée par les grandes entreprises technologiques, ce qui signifie que sur une base pondérée à parts égales, l’indice est toujours en baisse d’environ 16 % cette année.

Réouverture prudente en cours. Les pays prennent actuellement des mesures de déconfinement prudentes et progressives, lesquelles devraient améliorer l’activité économique dans les mois à venir. Cependant, nous demeurons préoccupés par une « deuxième vague » et surveillerons de près la situation.

Les risques demeurent équilibrés. Malgré une pression à la hausse sur les actions, le risque de nouvelles infections, la faiblesse des bases économiques et les relations tendues entre les États-Unis et la Chine ne sont que quelques-unes des raisons pour lesquelles nous faisons preuve de prudence à court terme.

Croissance ou valeur?

Vous avez peut-être entendu les mots « croissance » et « valeur » pour décrire une action. Les actions de valeur se réfèrent habituellement à des entreprises dont les titres se négocient à un faible prix selon des paramètres financiers comme les bénéfices, les revenus, les flux de trésorerie ou la valeur comptable, et qui versent aussi habituellement un dividende. Les actions de sociétés en croissance désignent les entreprises dont le potentiel de croissance des bénéfices ou des revenus est plus élevé. Elles peuvent ou non payer des dividendes, car les entreprises en croissance sont souvent axées sur le réinvestissement au sein de l’entreprise. Les actions de valeur se retrouvent souvent dans des secteurs comme celui de l’énergie, des services financiers et des services publics, tandis que les actions de sociétés en croissance, de nos jours, se retrouvent en grande partie dans le secteur de la technologie.

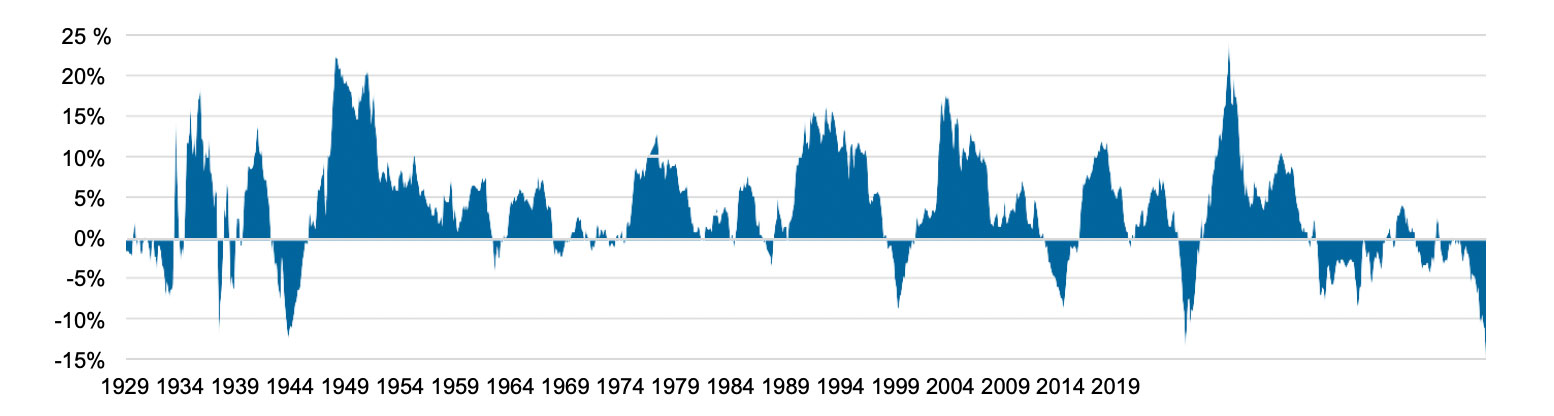

Différence de rendement entre croissance et valeur au cours des 90 dernières années

Les rendements mobiles sur trois ans sont affichés; un rendement positif signifie que la valeur a surpassé la croissance

Bien que la valeur ait historiquement surpassé la croissance à long terme, nous constatons aujourd’hui la plus forte sous-performance des actions de valeur depuis 1929. Vient ensuite la question des types d’entreprises qui s’en tireront le mieux dans un monde post-COVID. Il est fort probable que ce seront celles qui nécessiteront peu d’interactions physiques pour générer des revenus – et nous en voyons déjà les signes. À l’heure actuelle, les cinq plus grandes entreprises du S&P 500 sont Alphabet (Google), Amazon, Apple, Facebook et Microsoft. Ce n’est pas surprenant, car toutes ces entreprises évoluent dans le secteur de la technologie. Ensemble, elles représentent environ 19 % de l’indice S&P 500, et en glissement annuel, elles ont enregistré un gain médian de 9,7 %. Qu’en est-il des 495 autres entreprises?Elles ont subi une perte médiane de 15,5 %.

À mesure que la croissance économique s’améliore et que les taux d’intérêt augmentent lentement, la valeur finira par revenir. L’histoire a démontré que les deux facteurs évoluent en cycles, de sorte que le mieux ne consiste pas à rechercher l’un ou l’autre, mais à posséder un peu des deux. Autrement dit, il faut se diversifier.