Pouls hebdomadaire des marchés - Semaine se terminant le 9 septembre 2022

Évolution des marchés

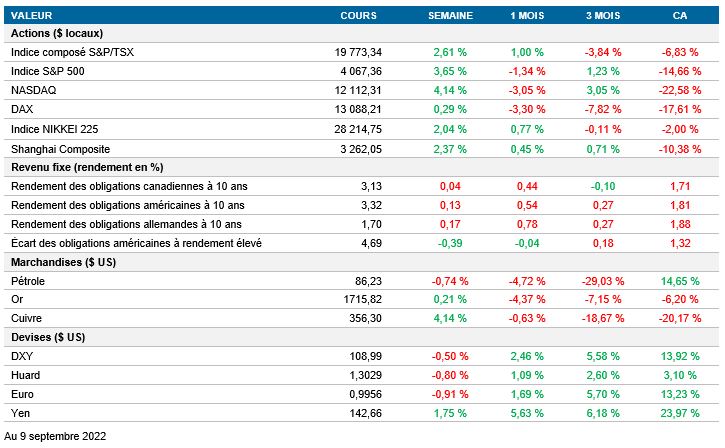

Actions : Les actions mondiales ont terminé la semaine sur des gains après trois semaines de rendements négatifs. Aux États-Unis, les actions ont connu leur meilleure semaine depuis la fin juillet, les investisseurs ayant profité des valorisations intéressantes.

Titres à revenu fixe : Les taux obligataires ont continué de grimper sur les marchés développés. Les banques centrales du Canada et de l’Europe ont décidé de relever leur taux directeur de 75 pb en raison de l’inflation persistante.

Marchandises : Le baril de pétrole West Texas Intermediate a clôturé la semaine autour de 86 $, à peu près au même niveau que la semaine précédente. Le prix du pétrole brut est inférieur d'environ 40 $ au prix le plus élevé atteint cette année, mais le marché demeure très volatil depuis l’invasion de l’Ukraine par la Russie.

Performance (rendement des cours)

Au 9 September 2022

Événements macroéconomiques

Canada – la Banque centrale relève le taux de référence; le taux de chômage augmente

Comme attendu, la Banque du Canada a relevé son taux de référence de 75 pb, fixant le taux de financement à un jour à 3,25 %. Cela devrait aider à maîtriser l’inflation, laquelle dépasse son estimation de taux neutre compris entre 2 % et 3 %. La banque centrale a souligné dans son énoncé de politique qu’elle « juge encore que le taux directeur va devoir augmenter davantage ».

Statistique Canada a publié son enquête sur la population active du mois d’août qui montre une augmentation du taux de chômage de 4,9 % à 5,4 %. Ce changement s’explique en partie par l’ajout de 66 000 travailleurs provenant de l’immigration à la population active. Le recul de l’emploi s’explique principalement par une contraction du secteur public.

États-Unis – recul de l’indice PMI du secteur des services S&P Global

L’indice PMI du secteur des services S&P Global a continué de baisser pour l’ensemble du secteur des services aux États-Unis, affichant une valeur de 43,7 contre 44,1 le mois précédent. La faible demande des clients américains et étrangers a fait baisser les nouvelles commandes, ce qui a entraîné une baisse plus rapide de la production. En ce qui concerne les prix des services, les taux d'inflation du coût des intrants et des frais de production ont diminué pour atteindre leur plus bas niveau en 18 mois.

International – la Banque centrale de la zone euro relève son taux de référence, l’IPC et l’IPP de la Chine reculent

À sa nouvelle réunion sur la politique monétaire, la Banque centrale européenne a décidé d'augmenter son taux sur les dépôts bancaires de 0 % à 0,75 %. Dans son discours, la présidente de la BCE, Christine Lagarde, a mentionné que « si les données obtenues à la suite de l’examen de notre exercice réunion par réunion indiquent qu’un relèvement important des taux d’intérêt est nécessaire, nous n'hésiterons pas ». Cela concorde avec les commentaires précédents du Conseil des gouverneurs confirmant que l’objectif de la BCE sera de ramener l’inflation à la cible à moyen terme de 2 %.

Le Bureau national des statistiques de Chine a publié ses indices des prix à la consommation et à la production pour le mois d’août. L’IPC a progressé de 2,5 % par rapport à une hausse de 2,7 % le mois dernier et des prévisions consensuelles de 2,8 %. L’IPP a affiché un résultat inférieur aux prévisions, progressant de 2,3 % contre une hausse de 4,2 % en juillet. Ce ralentissement de l’inflation procure à la banque centrale une marge de manœuvre pour décider si elle maintiendra sa politique monétaire accommodante lors de sa réunion de la semaine prochaine.

Perspectives

Canada – aucune donnée importante

Aucune donnée importante n’est attendue cette semaine.

États-Unis – IPC (13 septembre), IPP (14 septembre), ventes au détail (15 septembre)

Le Bureau of Labor Statistics (BLS) publiera les données sur l’IPC pour le mois d’août. Les économistes prévoient un ralentissement de l’inflation. Les prévisions sont de 8,0 % sur 12 mois et de -0,1 % sur un mois. Comme la Fed se fie beaucoup aux données, les résultats du mois d’août seront déterminants pour la décision sur les taux d’intérêt qui sera rendue à la prochaine réunion du comité de politique monétaire, le 21 septembre.

Le BLS publiera, le 14 septembre, les données sur l’IPP du mois d’août. Après un repli en juillet, ces nouvelles données confirmeront si les pressions inflationnistes s’atténuent. Selon les prévisions consensuelles, la contraction sur un mois sera de 0,1 %.

Le U.S. Census Bureau publiera les données du mois d’août sur les ventes mensuelles anticipées des produits de détail et des services alimentaires. Après le quasi-surplace du mois dernier, le marché s’attend à un autre mois de croissance nulle. Même si les ventes au détail n’ont pas progressé le mois dernier, elles sont 10,1 fois supérieures à celles de l’année précédente.

International – taux de chômage au Royaume-Uni (13 septembre); IPC du Royaume-Uni (14 septembre); production industrielle en Chine (15 septembre)

La Banque d’Angleterre a décidé de reporter sa prochaine réunion sur le taux directeur dans une semaine, le 22 septembre, ce qui lui donne plus de temps pour analyser les nouvelles données économiques qui seront publiées la semaine prochaine. L’Office for National Statistics du Royaume-Uni publiera le taux de chômage pour le mois de juillet, lequel est demeuré inchangé entre mai et juin (3,8 %).

Mercredi, il publiera l’IPC pour le mois d’août, après le résultat à deux chiffres de 10,1 % annoncé en juillet. Le principal risque est que ces niveaux d’inflation poussent les travailleurs et les entreprises à hausser leurs attentes à l'égard des salaires et des prix futurs.

Le National Bureau of Statistics de la Chine publiera le résultat de la production industrielle pour le mois d’août. Cette nouvelle donnée fournira un aperçu de la trajectoire de croissance de l’économie asiatique, laquelle est surveillée de près par le gouvernement après la mise en œuvre récente de son programme de relance économique. De plus, la croissance de la production industrielle aidera la Banque populaire de Chine à prendre une décision en ce qui concerne l’augmentation de son taux directeur.