Pouls hebdomadaire des marchés - Semaine se terminant le 23 février 2024

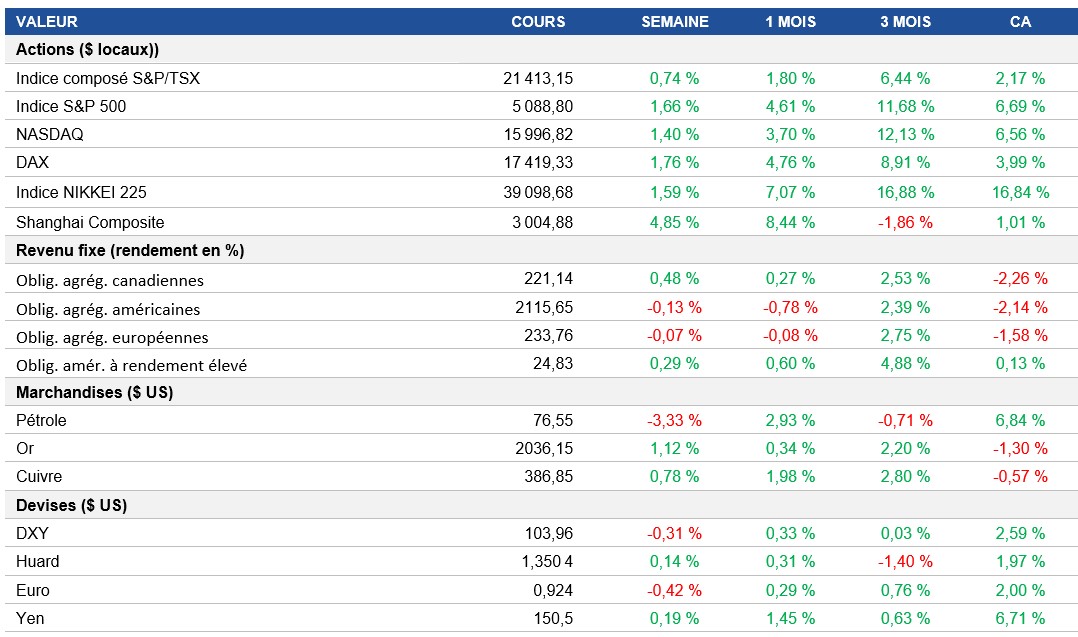

Évolution des marchés

Actions : Les marchés boursiers ont atteint de nouveaux sommets records cette semaine, les indices S&P 500 et NASDAQ ayant progressé de 1,66 % et de 1,40 % respectivement, ce qui reflète une amélioration continue de l’humeur des investisseurs et du rendement des marchés. Ce mouvement positif témoigne de l’optimisme généralisé des marchés, alimenté par la robustesse des bénéfices des sociétés, notamment les résultats supérieurs aux attentes de Nvidia Corp., un joueur important du secteur des technologies. Les investisseurs continuent d’avoir les yeux rivés sur les bénéfices des sociétés afin de mesurer la vigueur des données fondamentales du marché dans un contexte d’incertitude économique persistante.

Titres à revenu fixe : Les titres à revenu fixe ont affiché des résultats contrastés cette semaine. L’indice général des obligations américaines a légèrement reculé de 0,13 %, reflétant la dynamique nuancée du marché obligataire, alimentée par l’évolution des attentes à l’égard des taux d’intérêt et de l’inflation. Même si la Réserve fédérale aborde avec prudence l’ajustement de sa politique monétaire, les investisseurs surveillent de près les indicateurs économiques et les commentaires des banques centrales à la recherche d’indices sur les prochains mouvements des taux.

Marchandises : Les prix du pétrole brut ont diminué en raison des craintes que les périodes prolongées de taux d’intérêt élevés minent la perception générale à l’égard de l’économie, malgré les signes de resserrement du marché. Les contrats à terme sur le pétrole brut West Texas Intermediate ont légèrement reculé, demeurant près des limites supérieures de la fourchette de cette année, en raison des tensions géopolitiques au Moyen-Orient et des ajustements stratégiques de la production par l’OPEP+.

Performance (rendement des cours)

Source : Bloomberg, au 23 février 2024

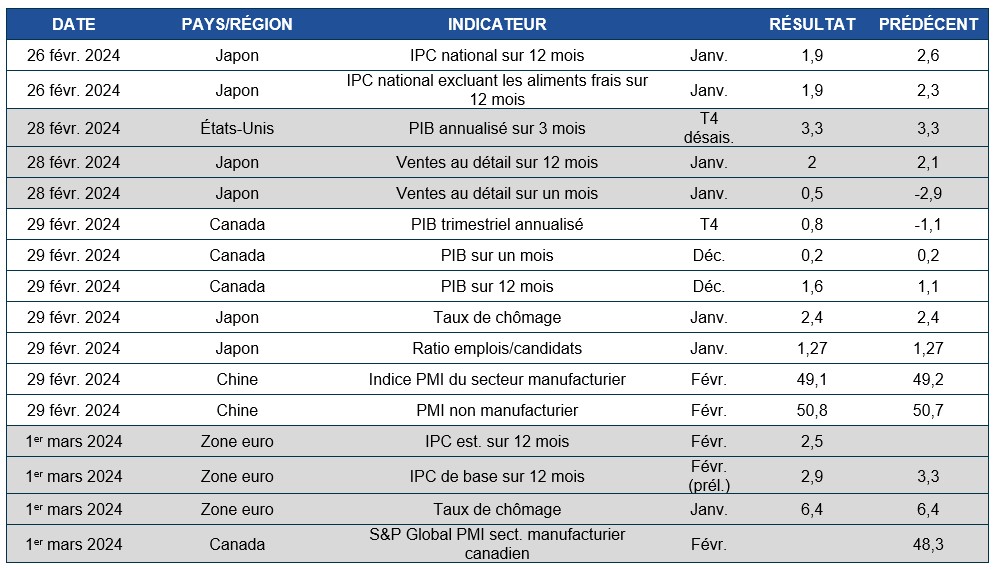

Événements macroéconomiques

Canada – baisse de l’inflation et ralentissement des ventes au détail

Le mois de janvier a été marqué par un important ralentissement de l’inflation au Canada, qui se rapproche de la fourchette cible de la Banque du Canada. Le taux d’inflation a chuté à 2,9 %, un résultat plus bas que prévu par bon nombre d’observateurs et une variation notable par rapport aux tendances antérieures. Ce recul est largement attribuable à la baisse des prix de l’énergie et des aliments, qui ont enregistré leur plus faible hausse depuis près de trois ans. Malgré cet assouplissement, les coûts du logement ont continué d’augmenter, alimentés par la hausse des taux d’intérêt hypothécaires et des prix des loyers, ce qui témoigne de la forte croissance de la population canadienne et de l’effet cumulatif du resserrement de la politique monétaire sur le marché de l’habitation.

En décembre, les ventes au détail ont connu une forte hausse, ce qui a soutenu la croissance du PIB, les volumes de ventes ayant beaucoup augmenté. Cependant, en janvier, la croissance a semblé ralentir, les données préliminaires laissant entrevoir une décélération probable des dépenses de consommation et de la croissance économique globale au premier trimestre de 2024.

États-Unis – délibérations de la Fed et données contrastées de l’indice PMI

Le compte rendu de la réunion de politique monétaire de la Réserve fédérale de la fin de janvier a fourni des indices aux observateurs optimistes et prudents des marchés, sans préciser quels critères permettraient de prévoir avec plus de certitude le retour de l’inflation à la cible de 2 %. Il a mis en lumière les craintes d’un assouplissement trop rapide de la politique monétaire, insistant sur la nécessité de prendre des décisions fondées sur les données pour réduire l’inflation de façon durable.

Les données provisoires de l’indice des directeurs d’achats de février laissent entrevoir une expansion économique soutenue aux États-Unis, l’indice PMI composé s’établissant à 51,4, ce qui représente une légère baisse par rapport au résultat de 52,0 de janvier. Il s’agit d’un creux de deux mois qui confirme une expansion marginale de l’activité commerciale. Le ralentissement a été particulièrement marqué dans le secteur des services, où l’indice de l’activité commerciale est passé de 52,5 à 51,3, soit son niveau le plus bas des trois derniers mois. En revanche, l’indice PMI du secteur manufacturier a progressé, passant de 50,7 en janvier à 51,5, le meilleur résultat du secteur de la production de biens en 17 mois. Ces données dressent un portrait nuancé de l’économie américaine, où les gains du secteur manufacturier contrastent avec les problèmes de croissance dans le secteur des services.

International – signaux contrastés dans la zone euro, résilience du Royaume-Uni et décélération au Japon

En février, l’économie de la zone euro s’est légèrement redressée, l’indice composé PMI ayant augmenté à 48,9, soit son plus haut niveau en huit mois. L’indice PMI du secteur des services s’est stabilisé à 50,0, laissant entrevoir une interruption du repli de ce secteur. Toutefois, le secteur manufacturier a continué d’éprouver des difficultés, l’indice de production du secteur manufacturier et l’indice PMI du secteur manufacturier ayant atteint des creux de deux mois, soit 46,2 et 46,1, respectivement.

L’activité économique du Royaume-Uni a bondi en février grâce à la solide performance du secteur des services. L’indice composé provisoire des directeurs d’achats du Royaume-Uni a grimpé à 53,3, son plus haut niveau en neuf mois, alors que l’indice PMI du secteur des services est demeuré inchangé à 54,3. Même si la production manufacturière a atteint un sommet de trois mois, le secteur continue d’être confronté à une contraction. Les nouveaux volumes d’affaires dans le secteur privé ont progressé à leur rythme le plus rapide depuis mai, soutenus principalement par les gains du secteur des services.

L’activité manufacturière du Japon a chuté à son niveau le plus bas en plus de trois ans, l’indice des directeurs d’achats Jibun Bank du secteur ayant chuté à 47,2 en février. Cela marque une période de contraction continue, alors que l’indice est demeuré sous le seuil des 50 points pendant neuf mois. Ce ralentissement du secteur manufacturier, conjugué à une récession économique déclenchée par la faiblesse de la demande intérieure et l’incertitude de la demande extérieure, représente un défi pour la Banque du Japon, qui envisage d’ajuster ses mesures de relance.

Perspectives

Au 23 février 2024